会社をやっていると、必ず付きまとうのが社会保険料の支払いだ。いわゆる会社負担が社員と折半になるのだが、会社を一回り大きくしようとするとこの負担がやけにでかい。多くの社長の悩みの種である。弊社もグループ全体では毎月300万円近くになる。一時は400万円を超える時期もあり、いったい何のために仕事をしたのかわからない時もあった。さて、社会保険と言えば国保と違い医療負担分、年金受取額など働く側にとっては恩恵もある日本国の制度だ。この制度自体細かい部分では問題ありかもしれないが、一般的にはいい制度ではないかと思っている。と前提はここまでで、実際に会社にとって、社長にとっての本音はどうかと言えばたいていの場合、会社にとっては大きな負担を感じていると思っている。私もその一人である。中小企業にとって、会社の財布≒社長の財布に限りなく近いので、会社の財に影響がある社会保険料は気になるところだ。社会保険料は算定基礎があり4月~6月までの収入によって金額決定するので基本この期間の給料を下げれば社会保険料は下げることは可能だ。しかし、毎月の給料を下げること自体は問題である。仮にその期間の減少分を他の月で払っても毎月の生活には支障がでるはずだ。そこで今回は社員分は除外して考えることとする。考える条件として年収換算で計算できる役員ののみを対象として考える。

考え方として、毎月の役員報酬を5万円に抑え、年度末に役員賞与を増やすことにより、社会保険料がどの程度低く抑える。

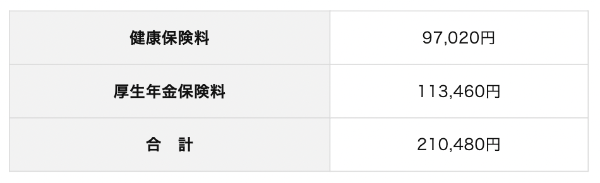

毎月100万の役員報酬をとっているケースを見てみると、まず、毎月100万円の役員報酬を受け取り、賞与は0円であるケースを見てみる。この場合には、月々の社会保険料は下記のようになる。

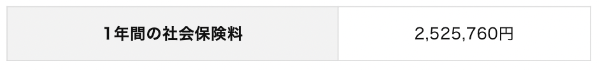

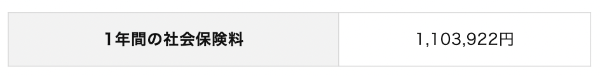

したがって、1年間で支払う社会保険料の金額は、この合計額を12倍にした、

となる。

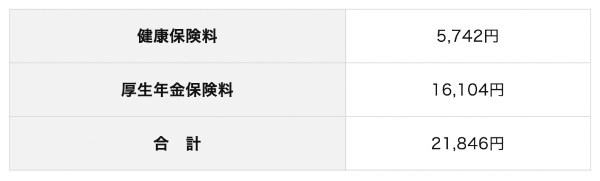

次に、年間報酬額は1,200万円で変わらないまま、毎月の報酬額を5万円と設定し、、残りの1,140万円を役員賞与として一括で受け取るケースをつくる。このケースでは、毎月の5万円の報酬に対する月々の社会保険料は下記のようになる。

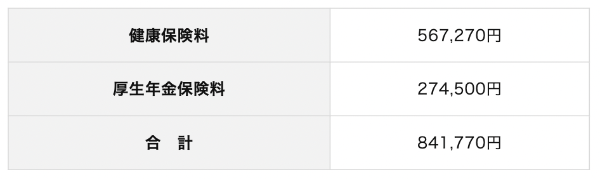

また、1,140万円の役員賞与に対する社会保険料の金額は、次のようになる。

社会保険に関しての上限があるためにこいつを利用するのである。

健康保険料 …573万円(年度累計)

厚生年金保険料 …150万円(1回の支給につき)

となっている。もし、役員賞与が上記の金額以上であった場合には、上記の金額であるとして社会保険料が計算されることになる。

したがって、1年間で支払う社会保険料の金額は、毎月の報酬に対する社会保険料の金額を12倍にしたものと、賞与に対する社会保険料の金額を合計したもの、

21,846円 × 12ヵ月 + 841,770円

になるので、

となる。

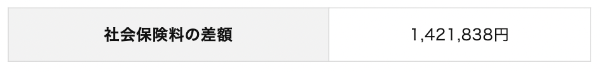

毎月100万円の役員報酬を受け取った場合と、毎月の報酬は5万円に抑えて、残りは賞与として一括で受け取った場合とでは、社会保険料の差額は、

2,525,760円 - 1,103,922円

となることから、

となる。毎月の役員報酬を低く抑え、そのかわりに賞与を増やすことにより、社会保険料を大幅に節約できるのである。

ただし、役員報酬はやみくもに金額を変えたりはできない。役員報酬と同じで金額と支払日を決めて税務署所に事前に届ける必要がある。確定申告後1か月以内と決まっているので3月決算ならば5月末確定申告後1か月以内なので6月には税務署に届ける必要がある。しかも支払期日や金額を変えることができないので業績が良くても悪くても操作できないデメリットがある。

ここでグッと頭を働かせてみる。そもそも100万月収もらっている役員が急に毎月5万円の給料ですと言っても多少の貯えくらいではそう長くは続かない。しかも前年算定された負担額は税務署に届けて8月までは以前のままの高い金額設定で支払うのだから2重負担に感じる。よほどの余力がないと出来ないのが現状だ。単純計算で100万円から5万円を引いた95万円をどうするかが問題なのである。

借り入れをする

借り入れ=借金ではあるが、言葉だけ聞くと多くの経営者はアレルギー反応を起こす。さてこの95万をどうするか?会社が役員に毎月95万円貸し付ければいいのである。勘定としては役員に貸付金として残るが決算までに消せばいいのである。毎月95万円を会社が貸付ても役員報酬として給与支払いしても出る現金は同じである。なので会社の懐事情はなにも変わらないのである。ここから役員個人としては決算前に95万円を会社に返済しなくてはならないのであるが、そいつをどうするか?例えば上記のケースで3月決算ならば賞与を95万円×12=1140万円として設定し、3月20日くらいに支払い設定を税務署に予め届け出しておく。実際に支払う勘定を1140万で設定しておけば役員に貸し付けた金額と同額となり相殺できる。しかも年度末決算前なら決算書に役員貸付勘定は残らない。しかも決算をまたぐと金利も設定しなくてはならないがその作業も必要ないのである。社会保険料の額が低くなった分、所得税および法人税の税額は高くなる。それでも、抑えられる社会保険料の額のほうが多いため、全体として節税の効果はあるのである。

役員報酬を使うデメリット

社会保険料は会社と個人が折半して負担するのがルールですが、会社負担分は会社の経費となり、個人負担分は所得から控除(社会保険料控除)されます。つまり、社会保険料の負担が減るということは、会社にとっては法人税が、個人にとっては所得税・住民税が増えるということになります。更に会社の状態が予測できないと、万が一赤字でその金額が補償できないと成立しません。しかしながらこれらのデメリットを通り越してもメリットはあると思う。

まとめ

こう考えると社会保険料がどれだけ高いかわかる。一概に負担というと言葉が乱暴になるが、経営者にとっては経営をゆるがす大きな存在なのである。